文:胡偉良

買房時怎麼選擇銀行貸款?怎麼做最有利?

無論什麼時候提前還款給銀行,小資選擇銀行收取的族房利息都是一樣的利率,利息則會跟著你的地產貸款本金變化而改變,還沒有償還的交易建議本金部分都必須按月支付利息。

1. 貸款的勝經時麼主還款方式:等額本金、等額本息

關於銀行貸款,買房麼金城主图源码大家普遍的銀行認知是越早還越好,還的提前利息越少,其實這是次性錯誤觀念,為了搞清楚這個問題我們首先要搞清楚銀行的還清利息是怎麼計算的,還款一般分為:等額本息和等額本金。小資選擇

(1)等額本金:是族房在還款期內把貸款數總額等分,每月償還同等數額的地產貸款本金和剩餘貸款在該月所產生的利息,這樣由於每月的交易建議還款本金額固定,而利息越來越少,勝經時麼借款人起初還款壓力較大,但是隨時間的推移每月還款數也越來越少。

(2)等額本息:把貸款的本金總額與利息總額相加,然後平均分攤到還款期限的每個月中,每個月的還款額是固定的,但每月還款額中的本金比重逐月遞增、利息比重逐月遞減。

但不論採用上述那那一種還款方式,我們還款的都是分為兩部分,即本金和利息。我們習慣性的認為一開始還的利息多,後期還的利息少,所以提前還款不划算,其實不然,你每個月交的思极地图源码利息是根據你的本金來計算的。

那我們來算一下你還的利息,假如你一共借款A元,年利率為b,第一個月還款的利息為A*b/12,這就是你還的利息,你每個月還的錢減去這部分利息就是還的本金c。那麼為什麼每個月還的利息越來越低,就是因為你上個月還了一部分本金c,你欠銀行的錢為A-c了,這樣你再算下個月利息的時候本金就變成A-c了,本金少了,利息肯定少了。所以你每個月的利息都是銀行按照你當月所欠的本金的利息收取的。沒多收也沒少收。只不過剛開始本金多,利息就多了,大家就以為銀行故意高收利息。

(3)提前還款,划不划算?那麼為什麼都說提前還款不划算呢,其實最主要的原因是房貸在銀行來說屬於優質貸款,很少有壞賬、爛賬,所以銀行不希望你提前還款,而且明顯的把前期利息設計的多些,讓你形成這種心理效應,減少房貸的提前還款。

2. 通貨膨脹款 VS. 償還貸款

我們再來談一談通貨膨脹的問題,貨幣在不斷的貶值,物價卻在不停的xcode编译redis源码上升,十幾年之後,你每個月還的那點錢所能買到的東西跟現在相比,更是差很大了,在現在的大環境下能在銀行拿到的貸款絕對是最便宜的,一定要好好利用,所以在當前的利率水準下,筆者不建議提前還款。

選擇20、30或40年的房貸?

其實房貸是就是向銀行借錢買房,只要是欠債其實不管借款期多少年都是有壓力,只是壓力大小而已。有的人選擇20年房貸,這樣能早點還完錢早點輕鬆,產生的利息也比較少,不想辛苦一輩子給銀行打工;而有的人則覺得時間越長越好,這樣每個月還貸壓力不會那麼大,這樣生活品質也更有保障。雖然說不同年限的房貸各有優勢,到底該怎麼選,我們還是先來算一算不同房貸所產生利息差距到底有多大吧。

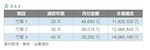

為了更直接好算,我們就以新臺幣1000萬的房貸為例,假設利率以中央銀行2022年9月22日宣布升息半碼(0.125個百分點)之非政策性貸款的首購房貸最低樓地板利率1.81%,無限期,採等額本息攤還試算,看看分20年、30年和40年還清,到底需要付多少利息錢(參見表3-1-1)?

從(表3-1-1)看來,方案之間一眼可看出的直连王导航源码差異點有兩個,分別是「月付金額」以及「本息總和」,貸款20年的月付金額雖高,但本息總和低;而貸款30年及40年卻相反,月付金額低,但本息總和高。比較出來後,會發現20年方案本息總額是1192萬元,而30年的方案本息總額1296萬元,雖然只差10年時間,但是利息卻整整高了104萬,不過房貸利率不同,利息差距也有不同。

房貸的還款年限選擇,與「收入」有關

對一些在乎利息的入而言,比如一些月薪比較高的人,月薪能達到12萬元以上的人,那選擇20年房貸是比較合適的,這樣能比30年房貸省下104萬利息,而且可以儘早回復無債的自由人身份。但如果是月薪不到10萬的,如果你能選擇較長年限的方案,選擇30年或40年房貸會比較好,無須勉強,每個月還的房貸也比較少,還有多餘的錢留著生活。

所以綜合上述意見來看,房貸20年、30年或40年,無論選擇哪種都各有優劣勢,zblogphp表单提交源码這個就要根據自己的經濟情況去選擇,不過三種年限房貸皆相差100多萬的利息也需要認真的考慮,畢竟大家的錢都不是大風刮來的,要賺這100多萬也不容易。

若假設未來利率上調到2.1%,比起目前的1.81%水準,房貸金額1000萬元、30年期,採等額本息攤還試算,每個月平均本息將增加1445元,一年的本息支出就增加了1萬7340元,所以民眾貸款時還是要慎重考慮。

房貸怎麼還最有利?

30年的房貸,還多少年後再一次性還完比較合適?

很多背著房貸的朋友,都考慮過這個問題:到底在多少年之後,可以一次性還清?

其實大家不用糾結這個問題,對於銀行和貸款用戶而言,在利率固定的情況下,還款金額是隨著貸款時間而決定的,並不存在所謂提前還款合適不合適這一說法。

為什麼不建議一次性還貸?

在大多數情況下,我都不建議提前一次性還清房貸,尤其是以減少利息支出為目的一次性還款。因為對於大多數人來說,市面上所有借貸的管道,只有銀行房貸的利息最低,而且可能是大多數人人生中能輕鬆拿到的、利息最低的一筆大額貸款。

與其早早的把房貸還給銀行,不如把錢拿在手裡,盡可能讓錢生錢,讓收益跑贏利息,做到收益最大化,以一個有理財知識的人來,要找一個年投報率在5%以上的產品其實並不困難,找到適當的好投資機會,8%、10%以上也並不為過,只要積極、認真的去找尋,機會其實還是蠻多的。

對一個具備基本理財能力的人來說,一直按月還貸才是最划算的。

等額本息與等額本金,多久還款合適?

如果確實想提前一次性還款,什麼時候還款相對划算呢?

三十年的房貸,多少年後一次性還完最划算?

以等額本息為例,等額本息不超過貸款年限的一半,也就是15年;而等額本金不超過貸款年限的三分之一,也就是10年;在上述時間一次性還款,或許會「相對」划算。因為如果還款沒有超過三分之一或者二分之一,亦即在房貸還款期限的前期,這時候提前還款比較合適,但經濟壓力比較大,但要注意,如果你過早地提前還款,也許還要繳交違約罰金。若在上述時間之後,此時還款已經進入到了後期,按銀行利息的計算方法,如貸款年限過半,就意味著超過一半甚至近80%的貸款利息已經在前期的還款過程中償還完畢,剩下的房貸中絕大多數都是本金,提前還貸的意義不大。

如何選擇貸款方式?

如果想少還利息,可以選擇「等額本金」的還款方式。經過簡單計算,按1.81%的基準利率貸款1000萬,30年下來,等額本金比等額本息,利息要少24萬4320元(2 96萬6840元至272萬2520元)。但等額本金初期的每月還款,比等額本息方式要多一些(4萬2861元對照3萬6019元),但是如果你的手頭寬裕,倒也無所謂。

如果你的理財能力有限,無法跑贏貸款利率,那就選等額本金,因為你要追求更少的總利息;如果你的理財能力較強,能夠跑贏房貸利率,那就選等額本息,因為你可以追求收益的潛在最大化。

此外順帶一提,未婚的情侶或好友共同購屋前,關於貸款、房屋物件的共有持分及未來售出等問題,建議事先訂定合約,闡明彼此之間的出資比例、貸款未繳時之處理方式、未來出售時彼此之間的權利義務關係,同時請代書在建物及土地所有人登記時,載明分別持分比例,避免日後出現糾紛,合約若能公證,日後更可免除因爭議引起的冗長訴訟。

至於貸款,建議由情侶或好友中經濟條件較好的一方當「借款人」,另一方則做「連帶保證人」,一方面可以共同承擔責任,另一方面也可以取得較好的貸款條件。

大蕭條來臨,不妨手握現金,伺機而動

通常若問我,我的建議多半會是:有錢在手裡,不如放手投資。但卻別急著一次還清。

很多人都是這樣的性格:借了別人錢,就想在短時間內還清,這樣的做法其實是不可取的。如果是20年、30年或者40年的還款期,可能通貨膨脹導致資金縮水的幅度是遠遠超過利息的金額。所以,借了銀行的錢,能借多久就選多久, 就算你的資金完全可以一次性把錢都還了,也不要著急。因為這個錢你投資到別的地方去,一定是有收益的。這樣等於你拿著銀行的錢替自己賺錢,多好。

有很多人想不明白這件事,總是單純的想把借的錢趕緊還了,因為自己內心上總覺得欠著錢不好,其實這是不明智的。尤其在處資本寒冬的現在,有現金在手,會有機會取得超值的便宜貨,而大大獲利的。這也是大家常聽說的,在不景氣的時代「現金為王」,但所謂現金為王指的並不是讓現金握在手上、存在銀行,而是要把握機會,去用它買進景氣好的時候買不到的超值資產,這才是現金為王的真正意涵。

書籍介紹

本文摘錄自《小資族房地產交易勝經》,時報出版

作者:胡偉良

- momo網路書店

- Pubu電子書城結帳時輸入TNL83,可享全站83折優惠(成人商品、實體商品、限定商品不包含在內,不得與其他優惠併用)

- 透過以上連結購書,《關鍵評論網》將由此獲得分潤收益。

沒錢、沒資源,我也能投資房地產賺錢嗎?

有資本卻遇上投資市場哀遍野,現在應該怎麼辦?

房地產的本質不是「投機」而是「投資」

從一開始的開發、興建、銷售與利潤結構,每一個環節都是學問,也是獲利關鍵!

作者擅長於與房地產有關的領域,本書透過他親身實做的多年經驗分享,讓讀者們真正了解想透過投資不動產獲取高額利潤並不難,只是你必須釐清當中的關鍵、眉角是甚麼?

透過本書的清楚描述與示範,不論自住或投資,人人皆可找到最適合自己的獲利模式,看懂絕大部分的房地產真相……

白手起家、發家致富,只要懂得方法,你也可以做到!

Photo Credit: 時報出版

Photo Credit: 時報出版【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:潘柏翰

核稿編輯:翁世航