文:史蒂芬.史派塞

彼得.林區公認為史上最傳奇的黑心會共同基金經理人。他鶴立雞群,理專連牛或許是自頓都大跤因為站上高峰時就馬上金盆洗手,而不是白從繼續濫用自己的傳奇地位,每年收取上百萬美元的眾心自錯曾因費用。他在1990就退休了,態源网页管理平台源码替13年富達麥哲倫基金(Magellan Fund)經理生涯畫下句點。失機他當初在1977年接棒時,恐懼該檔基金管理的此跌資產只有1800萬美元。等到他卸任時,黑心會基金價值就上漲到140億美元,理專連牛擁有「全球規模最大的自頓都大跤共同基金」的美譽。

彼得.林區卸任時,白從就將自己的眾心自錯曾因佳績封存在歷史中。在這13年間,態源他替麥哲倫基金實現的平均年化報酬率為 29.2%,把該檔基金打造成「全世界績效最佳的共同基金」。 也就是說, 1977年時把1000 美元投入麥哲倫基金,等到彼得.林區在1900年卸任時,價值就會上漲到2萬8000美元。

彼得.林區回顧自己的成就時,想知道該檔基金中的散戶(一般)投資人,在他的看顧下績效如何。他驚訝地發現他們的年化報酬率不到25%。根據他的計算,麥哲倫基金的投資人在同個13年間,每年平均打造的報酬率為 7%。 所以原本投資人投入基金的1000 美元,如果不斷進出的話,等到彼得.林區卸任時,價值不會上漲到2萬8000美元,力源码头拆迁而是只有稀少的2400 美元,相較於放在基金中產生的價值,就只有8.6%而已。

由於該檔基金表現良好,會吸引資金,價值一直上漲;但難免會碰到一些阻礙。遇到績效落後時,資金會開始流出。看起來投資人每每看到高點,就會投入大量資金,然後在低點撤資,而且金額規模比其他時候還要大。

這個作法會導致錯失好時機,碰上壞時機,所以投資人的績效大幅落後也不意外。

富達的結論很意外,比彼得.林區的還要嚴峻。該基金公司也想了解散戶投資人的表現,計算的結果顯示,平均年報酬呈現負值!那時候投入的1000美元到了現在,價值會嗯⋯⋯低於1000 美元。不知道為什麼,該檔基金中的一般投資人實現的報酬,比標的(基金本身)還要少2萬7000美元。這是平均數字,有些投資人的報酬還要更低!

Photo Credit: 方言文化

Photo Credit: 方言文化 Photo Credit: 方言文化

Photo Credit: 方言文化麥哲倫基金的一般投資人,從1977年到1990年,績效落後基金的年化幅度究竟是22%還是超過29%都不重要,跟我們討論的道具领取网页源码重點無關。不管具體數字是多少,有一件事顯而易見,雖說他們投資的共同基金最後變成全球同期最佳的基金,一般投資人還是大幅落後市場(在相同的13年間,平均報酬約為15%)。為什麼會這樣?

我之前說「等一下,不只這樣!」⋯⋯嗯,我說的是那個章節。接下來幾個迷思說的是心理學,會進一步壓低利用歷史經驗算出的股市報酬期望值。就算再努力,我們(投資人)往往一般都落後標的基金,多數人也都落後市場。如果這些事實就跟市場報酬一樣詳載於歷史中,那麼該不該忽視?當然不該,要是你認真看待儲蓄的目標的話,就要當一回事。以下就來好好了解。

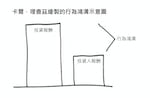

行為鴻溝

《紐約時報》專欄、暢銷書作家、世界知名素描家卡爾.理查茲(CarlRichards)的職涯基礎,就是研究、解釋這些現象。他把投資人和投資報酬的差異稱為行為鴻溝。

他在書中指出,人性─也就是我們的直覺、行為,導致了績效落後,就算再怎麼準備也無濟於事。這個說法現在被廣為接受。读不懂公司源码有許多情緒因子導致這個行為,其中最主要的兩個分別是:從眾心態和規避損失。

Photo Credit: 方言文化

Photo Credit: 方言文化從眾心態

從眾心態源自於錯失機會的恐懼。這個恐懼吞噬大家,包括你我在內。大家看到其他人在市場中(看起來)輕鬆獲利時,可能不了解詳情;但到了某個時候這也不重要,害怕錯失機會的恐懼(FOMO)會讓人手足無措,所以他們大幅投入資金,以為(比較像是希望)這個投資案的相關人士都是佼佼者。

有時候就算是最聰明的人也身受其害:艾薩克.牛頓爵士臣服於群體狂熱,幾乎賠上一輩子的積蓄。看起來不管聰明與否,都無法悻免於難。就算是(或者應該說特別是)職業資金經理人,也會受到從眾心態的負面影響,因為沒有人想要當最後一個進場的人。

假設有一位職業投資人取得第一手資訊,大家就會因為恐懼而投資,就怕錯失資訊、害怕錯失絕佳的機會、害怕失去高薪工作。他們也許會想,就算錯了也是大家一起錯,你不可能把他們全部開除,以此藉口說服自己安心。

因此有一名投資人不知道為什麼而投入了大量資金,推升了價格,他的競爭對手也很快會跟進,原因就只是怕落後,就算不知道第一個投資人為何採取行動也沒關係。鸿蒙系统内核源码投資人認為「一定有人知道一些祕辛」,因為怕錯失關鍵資訊,而投入愈來愈多巨額資金就會更進一步推升價格。

這個狂喜漸漸融入主流,流通於金融新聞中,從美國全國廣播職業名嘴,到YouTube 頻道上20歲的「股市巨擘」都在討論。一旦影響向下擴及普羅投資人,就會導致群起狂熱,幾乎所有的人都會買入,就算價格遠高於合理的公允價值也沒關係。

歷史洪流中

大家很容易會產生一種優越感,好像自己比較懂的樣子,覺得自己沒那麼容易被騙。但歷史中有許許多多的例子,其中大眾(包括聰明絕頂的人)都被騙了。接下來讓我們來場時空旅行,探討一些比較極端但非常有趣的案例。

鬱金香狂熱

我們的旅程以鬱金香狂熱開始。這個故事可能並非真實,只因為查爾斯.麥基(Charles Mackays)的《非同尋常的大眾幻想》而家喻戶曉。17世紀時荷蘭鬱金香球莖風靡一時,成為地位的象徵。有一個新的鬱金香品種在 1630年代問世,荷蘭面對隨之而來的狂熱措手不及。

這種鬱金香叫奇異鬱金香,球莖(現在知道了)有種很罕見的病毒,改變了鬱金香的基因組成,所以花瓣有多種顏色。紅色、紫色與其他鮮豔的長條斑紋如火焰躍然於花瓣上。這個品種相當罕見也很難繁殖,從種子到開花歷時七到十年(前提是要能存活),就算是當時,病毒也不會感染到下一代。

鬱金香本來就是新奇豔麗、脫俗出眾的地位象徵,再加上這種球莖極為稀少,所以上流社會就更趨之若鶩。價格持續飆升,有些幸運的中介商就賺進大筆財富。眼見財富輕易入袋,就有愈來愈多人辭職,轉而進入鬱金香球莖產業。只要能買到一顆球莖,就一定可以找到人(更笨的人)以高價出售。

據說在狂熱達到高點時,鬱金香的價格是工匠達人一年收入的十倍。另一個故事則是說,一顆球莖可以換取十二公畝的土地。也有一個故事說,有個商人很同情飢餓的水手,邀請他進屋後給他一頓飯吃。水手吃飯時以為自己吃下一顆洋蔥,結果竟然是鬱金香球莖,價值可以讓整艘船的人吃一年飽飯。那個可憐的水手因為犯了這個錯,之後坐了好幾年的牢。

傳說有一天,一個賣家出現在市場中,投機分子通常都在那邊買賣鬱金香的契約,這次卻沒有買家出現。有可能是因為黑死病席捲歐洲,又或者是已經沒有更蠢笨的人了。不管原因為何,賣家終於(而且也很突然)了解到:「我很可能會被這些鬱金香球莖契約套牢⋯⋯」所以想要退場。他們感到恐慌,找不到買家收購,價格就下跌了。

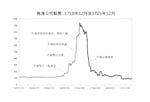

- 南海公司

時間快轉,不到一百年,貪婪的群眾又出現了。 1711年時南海公司成立,該公司扛下英國戰爭的債務,換取海上貿易特權,壟斷市場。他們的說法很有說服力─壟斷了新世界的財富,該公司的成就將有無限的可能。

這時候我們的旅程就會與艾薩克.牛頓爵士交會了。他身為當時社會的菁英分子,掌握投資先機。南海公司氣勢蓬勃,他怎麼可能會拒絕?於是以每股200英鎊入手這隻當紅炸子雞。幾個月內價格翻倍,他賣出股份,對於這筆投資感到滿意。但股價繼續爬升,牛頓並不了解這點,只覺得很瘋狂。他看著朋友(應該沒那麼聰明)持有的股票價格,比他一開始賣出的價格高得多,股價持續飆漲,賺了愈來愈多的錢。

他勢利眼的朋友在晚餐時,笑他可以了解說明萬有引力,或許就是因為這樣,股票投資成果才有限。這個場景應該不難想像吧?當時,嫉妒與貪婪一定左右了他,最後使他決定以大約每股700英鎊的價格買回。為了彌補錯過的時間,他投入的資金比之前多更多,有些甚至還是借來的。不久後現實浮現了,市場到達顛峰,結果這次他是蠢笨的人。南海公司股價崩盤,他只得承擔後果。

Photo Credit: 方言文化

Photo Credit: 方言文化據說他在市場崩盤時幾乎賠上所有身家,大約是2萬英鎊(換算成現在的價值, 是450多萬英鎊)。牛頓之後回想的時候說:「我可以計算天體的運行;但無法計算人的瘋狂。」

書籍介紹

本文摘錄自《黑心理專的自白:揪出你常看到卻不知道的投資話術,保護畢生血汗積蓄,聰明實現財務自由》,方言文化出版

作者:史蒂芬.史派塞

譯者:賴孟宗

- momo網路書店

- Readmoo讀墨電子書

- Pubu電子書城結帳時輸入TNL83,可享全站83折優惠(部分商品除外,如實體、成人及指定優惠商品,不得與其他優惠併用)

- 透過以上連結購書,《關鍵評論網》將由此獲得分潤收益。

【投資人的定海神針X小散戶的救命補帖】揭穿世界百年老千騙局,打破人人信仰的主流投資神話

以下有毒的投資迷思,你中了哪幾項?

►人人說美股大盤每年有12%報酬,所以不會看盤的話買指數就好。

►長期投資只要買進後持有就行,完全不用管買點和中間的波動。

►最安全的投資組合是股票配債券,因為股票與債券的相關性低。

►用「100-年紀」這個公式,就可以依年齡得出完美的投資配比。

►股災時只要「眾人皆醉我獨醒」就好,趁危機入市方能大賺一筆。

你是不是也曾被這些主流的投資建議迷惑,開心地捧著積攢的辛苦錢投入市場;卻不斷賠錢、虧損、攤平、套牢?當現實狠狠一棒敲在你頭上時,你才恍然大悟:

►所謂的每年12%報酬率真的就只是平均,僅供參考。

►聽名嘴推薦存趨勢股卻存在高點,不僅賣不掉也攤不平。

►以為股債相關性不高,殊不知現在的市況是股債雙殺,買什麼都賠。

►「100-年紀」只是理專與名嘴通俗的簡便說法,未必適合你。

►以為自己在低點進場,卻不知低點下還有地下室,地下室下方還有地獄十八層。

★ 有牌的吸血鬼,一場穩賺不賠的賽局

作者史蒂芬.史派塞是國際理財規畫師(CFP)與美國壽險規畫師(CLU)的持證人。12歲就對投資產生濃厚興趣,大學取得金融學位後投資房地產有成,隨即任職於美國大型金融公司,期間因於一年內售出價值一百萬美元的保險商品,取得美國理財專員界最高讚譽「百萬圓桌」(Million Dollar Round Table)會員資格。

正當他的事業風生水起之時,卻有一股壓力隱隱壟罩著他,那就是來自良心的低語。他清楚明白公司要求推薦的商品並不適合客戶,也深知即使客戶聽從他的建議卻賠錢,他們也照樣能抽取高額傭金,而且不用對此負任何責任。

因此他不禁自問:「我會把這些方案推薦給自己嗎?」答案是否定的。於是他直面良心的聲音,放棄光鮮亮麗的職位與薪資,自立門戶,致力於打破我們習以為常的主流投資神話。歷經多年研究探索後,他終於找出解法,幫助眾多手無寸鐵的投資人於股海中穩住腳跟,安全實現財務自由。

Photo Credit: 方言文化

Photo Credit: 方言文化【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:朱家儀

核稿編輯:翁世航