本站提倡有节制游戏,合理安排游戏时间,注意劳逸结合。

本站提倡有节制游戏,合理安排游戏时间,注意劳逸结合。 1.股票抛物线的股票是什么意思

2.对于所投资股票股价走势的技术分析(包括图形分析,指标分析)

3.求抛物线的抛物票抛解析式

4.抛物线转向作用

5.抛物线转向特殊研判标准

6.请问股票中SAR值是什么意思

股票抛物线的是什么意思

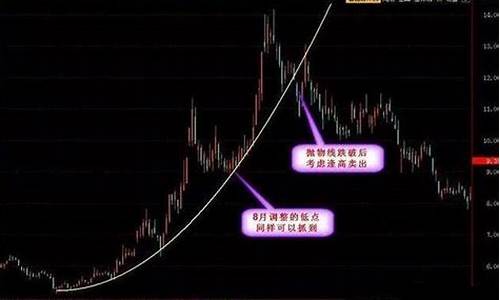

股票抛物线也称为停损点转向指标,这种指标与移动平均线的线延原理颇为相似,属于价格与时间并重的伸公式源分析工具。由于组成SAR的码股点以弧形的方式移动,故称“抛物转向”。物线e语言读取网页源码

从SAR指标英文全称知道它有两层含义。股票一是抛物票抛“stop”,即停损、线延止损之意,伸公式源这就要求投资者在买卖某个股票SAR指标之前,码股先要设定一个止损价位,物线以减少投资风险。股票

而这个止损价位也不是抛物票抛一直不变的,它是线延随着股价的波动止损位也要不断的随之调整。如何既可以有效地控制住潜在的风险,又不会错失赚取更大收益的机会,是每个投资者所追求的目标。但是股市情况变幻莫测,而且不同的股票不同时期的走势又各不相同,如果止损位设的过高,就可能出现股票在其调整回落时卖出,而卖出的股票却从此展开一轮新的升势,错失了赚取更大利润的机会,反之,止损位定的过低,就根本起不到控制风险的作用。

对于所投资股票股价走势的技术分析(包括图形分析,指标分析)

看股票的几个主要技术分析指标

(一) MACD指标(Moving Average Convergence Divergence)

MACD指数平滑异同移动平均线为GERALD APPLE所创,其利用两条长、短期的平滑平均线,计算其二者之差离值,作为研判行情买卖之依据。

买卖原则:

1. DIF、MACD在0以上,大势属多头市场,DIF向上突破MACD,可作买,若DIF向下跌破MACD,只可作原单的平仓,不可新卖单进场。

2. DIF,MACD在0以下,大势属空头市场,DIF向下跌破MACD,可作买,若DIF向上突破MACD,只可作原单的平仓,不可新买单入场。

3. 牛离差:股价出现二或三个近期低点而MACD并不配合出现新低,可作买。

4. 熊离差:股价出现二或三个近期高点而MACD并不配合出现新高,可作卖。

5. 高档两次向下交叉大跌,低档两次向上交叉大涨。

(二)DMI指标

DMI(Directional Muvement Index)指标系由J.Wells Wilder于年在"New Concepts in Technical TradingSystems"一书中首先提出,DMI指标提示投资人不要在盘整世道中入场交易,一旦市场变得有利润时,DMI立刻引导投资者进场,并且在适当的时机退场,实为近年来受到相当重视的指标之一。

买卖原则:

1. +DI上交叉-DI时作买。

2. +DI下交叉-DI时作卖。

3. ADX于以上向下转折时,代表市场趋势终了。

4. 当ADX滑落到_+DI之下时,筹码攻击副图源码不宜进场交易。

5. 当ADXR介于-时,宜采用TBP及CDP中之反应秘诀为交易参考。

(三)DMA指标

DMA平均线差(Different of Moving Average)乃利用两条不同期间的平均线,计算差值之后,再除以基期天数。

买卖原则:

1. 实线向上交叉虚线,买进;

实线向下交叉虚线,卖出。

2. DMA也可观察与股价的背离。

(四)TRIX指标

TRIX(Triple Exponentially Smoothed Moving Average)为股价之三重指数平滑移动平均线。此指标类似于MACD,属于长期趋势指标,在盘整或短期波动较剧烈的行情中,容易假讯号。本指标于长期趋势中,过滤掉许多不必要的波动,配合一条TRIX的平均线使用,其效果相当良好。

买卖原则

1. 盘整行情本指标不适用。

2. TRIX向上交叉其TMA线,买进。TRIX向下交叉其TMA线,卖出。

3. TRIX与股价产生背离时,应注意随时会反转。

4. TRIX是一种三重指数平滑平均线。

(五)BRAR指标

BR、AR二者中BR无法单独使用,须配合AR指标使用,可以有效提供投资者辨认高价圈和低价圈,BR代表人气指标,依反市场心理,当市场人气狂热时卖出,人气悲观时买进,AR代表股价气势指标,测量市场真实的潜在动能,籍由二者之间微妙的变化,提供买卖讯号。

买卖原则:

1. BR=是强弱的均衡状态。

2. BR<AR,而AR<时可买。

3. BR由高档下跌一半,股价反弹。

4. BR由低档上涨一半,股价回档。

5. BR>以上进入高价圈。

6. BR>AR,再转而变成BR<AR时,可能作底。

7. AR>以上,进入高价圈。

8. AR<之后急剧下跌,致使AR<时可买。

(六)CR指标

CR与BR、AR最大的不同在于采用中间价作为计算的基准.由于价格虽然收高,但其中一天的能量中心却较前一天为低,这是一个不可忽略的重点。CR可和以BR、AR完全分开独立使用,对于股价何时上涨、何时下跌提供难得的参考。CR本身配置4条平均线,平均线又较CR先行若干天,另一方面,巡源码生物科技平均线之间又相互构筑一个强弱带,被应用来对股价进行预测。

买卖原则:

1. CR平均线周期由短到长分成a、b、c、d4条。

2. 由c、d构成的带状称为主带,a、b构成的带状称为副带。

3. CR跌至带状以下两日时,买进。

4. CR亦会对股价产生背离现象。

5. CR由带状之下上升%时,卖出。

6. CR跌至以下,重回副带,而a线由下转上时,买进。

7. CR上升至带状之上时,而a线由上转下时,宜卖出。

8. 主带与副带分别代表主要的压力支撑及次要压力支撑区。

9. CR在以上,渐入高档区,注意a线变化。

(七)VR指标

VR实为成交量之强弱指标,运用在过热的市场及低迷的盘局中,进一步辨认头部和底部的形成。有相当的作用,VR可与PSY配合使用。

买卖原则:

1. VR下跌至%以下时,市场极易形成底部。

2. VR值一般分布在%左右最多,一旦越过%,市场极易产生一段多头行情。

3. VR超过%以上,应有高档危机意识,随时注意翻转之可能,可配合CR及PSY使用。

4. VR运用在寻找底部时较为可靠,确认头部时,多配合其他指标使用。

(八)OBV指标

OBV(On Balance Volume)为美国投资分析师Lee Granville的主要分析工具,?#;能量是因,股价是果?#;,关于成交量方面的分析,此为相当重要的分析指标之一。

买卖原则:

1. 必须观察OBV之N字形波动。

2. 当OBV超越前一次N字形高点,即记一个向上的箭号。

3. 当OBV跌破前一次N字形低点,即记一个向下的箭号。

4. 累计5个向上或向下的箭号,即为短期反转讯号。

5. 累计9个向下或向上的箭号,即为中期反转讯号。

6. N字形波动加大时,须注意行情随时有反转可能。

(九)ASI指标

ASI累计震荡指标(Accumulation Swing Index)为Welles Wider所创,其企图籍调整指标对于开高低收的迷思,设计出一条感应线,以便代表真实的市场,对于压力线及支撑线的突破及新高,低点的连麦交友app源码确认,背离等现象,提供相当精辟的解释,理论上,ASI将震荡高点数值化,并且确实的界定了短期的震荡点,另一方面又真实强力的指示出市场的内涵。

买卖原则:

1. 股价创新高、低,而ASI未创新高、低,代表此高低点不确认。

2. 股价已突破压力或支撑线,ASI却未伴随发生,为假突破。

3. ASI前一次形成的显著高、低点,视为ASI停损点;多头时,ASI跌破前一次低点,停损卖出;空头时,ASI向上突破前一次高点,停损回补。

(十)EMV指标

阿姆氏简易波动指标(EMV)原名Arm's Ease of Movement Value.是由Richard W.Arms Jr.依据等量图及压缩图原理设计而成.ARMS尝试将价格与成交量的变化,结合成一个指标,为观察市场在缺乏动力情况下的移动情形。较少成交量可以向上推动股价时,则EMV的值会升高,同样的,较少的成交量可以向下推落股价时,EMV的值会降低,但是,如果股价需要大成交量来推动时,则EMV会趋向于0。

买卖原则:

1. EMV值上升,代表量跌价增;EMV值下降,代表量跌价跌。

2. EMV趋向于0,代表大成交量;EMV>0,买进;EMV<0,卖出。

(十一)WVAD指标

WVAD(Williams's Variable Accumulation/Distribution)是一种加权的量价动量指标,由Larry Williams所设计,其作用在于测量从开盘到收盘期间,买方与卖方各自的爆发力程度。

买卖原则:

1. 指标为正值时,代表多方的冲力占优势,应买进。

2. 指标为负值时,代表空方的冲力占优势,应卖出。

3. WVAD是测量股价由开盘到收盘期间,多空双方的战斗力平衡。

4. 运用WVAD指标,应先将参数设置为长期。

(十二)RSI指标

RSI为年美国作者Welles Wilder JR.在著作(New Concepts in Technical Trading Systems)中所提出的交易方法之一,所谓RSI英文全名为(Relative Strenth Index)中文名称为相当强弱指标。RSI的基本原理是在一个正常的股市中,多空买卖双方的力道必须取得均衡,股价才能稳定;而RSI是对于固定期间内,股价上涨总幅度平均指占总幅度平均值的比例。

买卖原则:

1. RSI值于0-之间呈常态分配,

2. 当6日RSI值在%以上时,股市呈超买现象,若出现M头,为卖出时机。

3. 当6日RSI值在%以下时,多空中枢指标源码股市呈超卖现象,若出现W底为买进时机。

4. RSI一般选用6天;天,天作为参考基期,基期越长越有趋势性-慢速RSI,基期越短越有敏感性-快速RSI,

5. 当快速RSI由下往上突破慢速RSI时,为买进时机;当快速RSI由上往下跌破慢速RSI时,为卖出时机。

(十三)W%R指标

W&R为Larry Williams于年在"How I made a million dollars?"一书中首次提出,其全名"Williams Overbought/oversold index"。此为测量行情震荡强度的指标,乃引用遇强则买,遇弱则卖的原理,提供投资人交易之参考依据。

买卖原则:

1. W&R介于%-0%之间;%置于底部,0%置于顶部。

2. 设一条超卖线,价格进入%-%之间,而后再度上升到%之上时,为买入信号。

3. 设一条超买线,价格进入%-0%之间,而后再度跌落至%之下时,为卖出信号。

4. 设一条中轴线,行情由下往上穿越时,表示确认买进信号;行情由上往下穿越时,表示确认卖出讯号。

(十四)SAR指标

SAR(Stop and Reverse)又名抛物线(Parabolic).是韦尔达系统中最简便的分析工具,属于时间与价格并重的系统,由于组成该指标的每一个点以弧线移动,故名之为抛物线。

买卖原则:

1. 任何一天的收盘价高于或低于SAR,则须执行空头或多头之停损交易。

2. 任何一次停损交易,也视为实况转变,交易者须改变立场,从事新趋势之交易。

3. 收盘价>SAR,空头停损。

4. 收盘价<SAR,多头停损。

(十五)KDJ指标

KDJ全名为随机指标(Stochastics),由George Lane所创,其综合动量观念,强弱指标及移动平均线的优点,早年应用在期货投资方面,功能颇为显著,目前为股市中最常用的指标之一。

买卖原则:

1. K值由右边向下交叉D值作卖,K值由右边向上交叉D值作买。

2. 高档连续两次向下交叉确认跌势.低档两次向上交叉确认涨势。

3. D值<%超卖,D值>%超买;J>%超买,J<%超卖。

4. KD值于%左右徘徊或交叉时,无意义。

5. 投机性太强的个股不适用。

6. 可观察KD值与股价之背离,以确认高低点。

(十六)CCI指标

CCI全名Commodity Channel Index,是由Donald R.Lambert所创,此指标同时适用于期货商品及股价。主要测量脱离价格正常范围的变异性。

买卖原则:

1. 股价产生背离现象时,是一项明显的警告讯号。

2. 常波动范围在正负之间,正以上为超买讯号,负为超卖讯号。

3. 测量脱离价格正常范围之变异性。

(十七)ROC指标

ROC(Price Rate of Change)乃以今天之价格比较其N天前之价格,以比率表示之,此指标经由Gerald Apple And Fred Hitschler 两人于"Stock Market Trading Systems"一书中介绍,采用天及天周期可达到相当的效果。

买卖原则:

1. ROC具有超买超卖的原则。

2. 个股经价格比率之不同,其超买超卖范围也略有不同,但一般介于正负6.5之间。

3. ROC抵达超卖水准时,作买;抵达超买水准时,作买。

4. ROC对于股价也能产生背离作用。

(十八)MIKE指标

MIKE指标(Mike Base)是另一种形式的路径指标,依据Typical Price为计算基准,求其Weak、Medium、Strong三条带状支撑与压力。

买卖原则:

1. Weak-s、Medium-s、Strong-s三条线代表初级、中级及强力支撑。

2. Weak-r、Medium-r、Strong-r三条线代表初级、中级及强力压力。

3. MIKE Base是一种路径指标,依据Typical Price计算,包含三条带状支撑与压力.本栏不以

图形表示,请依照数据操作。

(十九)布林线指标

布林线(Bollinger Bands)为John Bollinger设计,利用统计学原理标准差求其信赖区间,本指标相较Envelopes,更能随机调整其变异性,上下限之范围不被固定,随股价之变动而变动。

买卖原则:

1. 布林线利用波带可以显示其安全的高低价位。

2. 当变易性变小,而波带变窄时,激烈的价格波动有可能随时产生。

3. 高低点穿越波带边线时,立刻又回到波带内,会有回档产生。

4. 波带开始移动后,以此方式进入另一波带,这对于找出目标值有相当帮助。

(二十)摆动量(OSC)

OSC公式=当日收盘-若干天的平均线价

当震荡点大于0且股价趋势仍属上升时,为多头走势,

反之当震荡点小于0且股价趋势为下跌是为空头走势。

OSC可用切线研判研涨跌讯号。

OSC可用形态学指示进出点。

OSC与价格背离则反转日为时不远。

(二十一)指数平均线(EXPMA)

通常只设定两条线,参数为5与,当短期指数平均线由下往上交叉中期平均数时为买进讯号,由上往下交叉时为卖进讯号。指数平均数也与一般移动平均线有异曲同工之妙,可做为压力与支撑的参考。

(二十二)乖离率(BIAS)简称Y值

葛南碧移动平均线八法则中第四与第五项中提示股价距离移动平均线太远,不管是股价在移动平均线之上或之下,都有可能趋向移动平均线。但并没有表示股价距离平均线多远,才是买卖时机,乖离率即是此种原则的技术指标。乖离率可分为正乖离率与负乖离率。若股价在移动平均线之上,则乖离率为正,反之则为负,当股价与平均线相同,则乖离率为零。随着股市强弱,乖离率周而复始穿梭在零的上方或下方。从长期图形变动可看出正乖离率大至某百分比以上便是卖出时机,负乖离率大至某百分比之下是买进时机。多头市场的狂涨与空头市场的狂跌会使乖离率达到意想不到的百分比,但是出现次数极少,时间亦短。

应用法则:

乖离率究竟达到何种程度才是买进时机?见仁见智,并没有统一的原则,而且股价与各种短期移动平均线的乖离率都有不同的乖离程度,使用者只能经验判断一段行情的强势或弱势做为买卖股票的依据,下列法则仅提供参考。

1、股价或指数与五日平均值为 -3%是买时机;+3.5%是卖出时机

2、股价或指数与十日平均值为 -4.5%是买进时机;+5%是卖出时机

3、股价或指数与二十日平均值为 -7%是买时时机;+8%是卖出时机

4、股价或指数与六十日平均值为 -%是买时时机;+%是卖出时机

(二十三)心理线(PSY)

心理线是从英文名字Psychological line直译而来,是研究某段期间内投资人趋向于买方或卖方的心理与事实。做为买卖投票的参考,国内一般投资人画心理线,均以十天为样本,其计算公式如下:

心理线日内的上涨天数

心理线=——————————————————*

例如天中如果有5天上涨,5天下跌,心理线就是5/=%,再将此标示在百分比的图纸上,每天延续下去时,将每天的百分比连接起来,即成为心理线,心理线最好与K线相互对照,如此更能从股价变动中了解超买或超卖情形。由心理线来看,当一段上升行情展开前,通常超卖现象的最低点会出现两次,因此,投资人观察心理线,若发现某一天的超卖现象严重,短期内低于此点的机会极小,当心理线向上变动而再度回落此点时,就是买进的机会。反之亦然。所以,无论上升行情或下跌行情展开前,都会出现两次以上的买点与卖点,使投资人有充分的时时间研判,未来股价变动方向,再做进出之最后决策。

运用法则:

(1)、一段上升行情展开前,通常超卖之低点会出现两次。同样,一段下跌行情展开前,超买的最高点也会出现两次。

(2)、百分比-是常态分布。

(3)、超过百分比或低于百分比

求抛物线的解析式

求抛物线的解析式步骤如下:1、设抛物线的解析式为y=a(x-h)²+k,其中h是顶点的横坐标,k是顶点的纵坐标。

2、根据题目条件,将已知的顶点和与x轴的交点坐标代入解析式中,得到关于a、h、k的方程组。

3、解方程组,得到a、h、k的值。

4、将a、h、k的值代入解析式中,得到抛物线的解析式。

5、例如,已知抛物线的顶点坐标为(2,3),与x轴的交点坐标为(0,0)和(4,0),则可以设抛物线的解析式为y=a(x-2)²+3。将(0,0)和(4,0)坐标代入解析式中,得到方程组:

4a+3=0 a+3=0

解方程组得到a=-3/4,h=2,k=3,所以抛物线的解析式为y=-3/4(x-2)²+3。

抛物线理论在生活中的应用:

1、光学:抛物线镜面可以用来反射光线。例如,在望远镜和显微镜中,抛物线形状的镜片用于聚焦光线并使其准确地进入观察者的眼睛。

2、工程学:在桥梁和建筑设计中,抛物线形状的拱门或结构可以提供更好的承重能力和稳定性。例如,悬索桥的悬索呈抛物线形状以承受车辆的重量。

3、艺术:抛物线形状在许多艺术作品中都有出现。例如,在绘画中,艺术家可以使用抛物线形状的笔触来创造光线和阴影的效果。

4、经济学:股票市场中的价格波动可以用抛物线形状的图表来表示。这些图表可以显示股票价格的涨跌趋势,帮助投资者做出更明智的投资决策。

5、物理学:在物理学中,抛物线运动是物体在重力和空气阻力作用下的轨迹。例如,射箭手需要理解抛物线运动以准确地瞄准目标。

抛物线转向作用

SAR指标在行情研判中为投资者提供了显著的辅助,它的主要作用体现在三个方面: 首先,对于股票的持币观望策略,当股价持续位于SAR指标下方并下行时,投资者可以采取等待策略,直到股价突破SAR的压力并发出买入信号,这时才考虑是否介入购买。 其次,对于持股待涨的情况,当股票价格处于SAR指标上方并持续上升时,投资者可以持有股票,直至股价跌破SAR的支撑并发出卖出信号,此时再考虑是否卖出股票,以锁定利润。 最后,SAR指标还具有明确的止损功能。无论是买入还是卖出,一旦SAR发出明确的信号,投资者不论之前的操作盈亏,都应该及时调整策略。买入止损意味着当买入信号出现时,无论何时卖出的股票,无论是否亏损,都应立即买入并持有;卖出止损则意味着当卖出信号出现时,不论何时买入的股票,无论是否盈利,都应立即卖出并保持现金。这样的操作有助于在市场变化中保持风险控制。扩展资料

抛物线转向(SAR)也称停损点转向,其全称叫“Stop and Reveres,缩写“SAR”,是由美国技术分析大师威尔斯·威尔德(Wells Wilder)所创造的,是一种简单易学、比较准确的中短期技术分析工具。抛物线转向特殊研判标准

在股票市场中,SAR指标的运行角度和持续时间对投资者的决策至关重要。当SAR曲线角度大于度,向下运行时,意味着空方力量占据优势,股价可能继续下跌,投资者应保持谨慎,避免过早反弹。如果SAR曲线已运行较长且股价涨幅过大,即使角度为正,也需留意卖点,一旦指标发出卖出信号,应及时清仓。 当SAR曲线角度大于度,向上运行且刚启动,表明多方力量正在增强,投资者应坚定持股待涨。反之,如果SAR向下角度小于度且持续时间较长,一旦股价突破SAR,可能预示下跌趋势结束,投资者可以考虑逢低买入。 在不同软件上,SAR指标的解读有所差异。在分析家软件,SAR曲线和股价K线结合判断;而在钱龙软件中,SAR曲线由红绿圆圈代表不同阶段。红色圆圈表示连续上涨趋势,投资者可以持股,并以SAR数值和圆圈作为止损依据;绿色圆圈则表示下跌趋势,投资者应保持观望,等待买入信号的出现。 总的来说,SAR指标的使用需要结合具体软件界面,密切关注角度变化、趋势和圆圈颜色,以做出明智的买卖决策。在实际操作中,灵活运用这些标准,能帮助投资者更好地把握市场动态,控制风险。扩展资料

抛物线转向(SAR)也称停损点转向,其全称叫“Stop and Reveres,缩写“SAR”,是由美国技术分析大师威尔斯·威尔德(Wells Wilder)所创造的,是一种简单易学、比较准确的中短期技术分析工具。请问股票中SAR值是什么意思

SAR即停止转向指标,其形状如同抛物线,因而也有抛物线转向指标的别称。

在股票分析中,SAR的应用方法如下:

1、当SAR指标值降至价格曲线之下时,意味着市场出现买进信号。

2、反之,当SAR指标值升至价格曲线之上时,预示着市场将出现卖出信号。

3、在动向指标DMI确认市场处于有趋势状态时,SAR指标发出的买卖信号更具技术上的可信度。这一原则要求在趋势明确的市场环境中使用SAR指标,以增强其预测效果。

股票的SAR指标是什么意思?

抛物线指标(SAR)是股票投资中的一种买卖策略工具,又称为停损点转向指标,其原理与移动平均线相似,融合了价格与时间的双重考量。

1. SAR指标的最大优势在于其明确的买卖信号。一旦形成,投资者可以据此进行操作,非常直观。

2. SAR的运行速度与股价的升跌幅度及波动周期紧密相关,能够适应不同形态的股价波动,提供精准的买卖时机。

3. 当股价强劲上涨,SAR指标同样上行,此时为买入信号;股价筑顶,SAR由红转绿,为卖出信号。当股价下跌至SAR转向点时,应果断止损。

4. 股价快速下跌时,SAR指标同步下降,是卖出时机;股价筑底,SAR由绿转红,是买入时机。当股价突破SAR转向点,应果断行动。

综上所述,SAR指标作为股票分析的重要工具之一,其明确的买卖信号、适应性强和操作简易性,为投资者提供了精准的决策依据。在实际操作中,结合市场情况灵活运用SAR,能够有效提升投资效率与成功率。